L’interdiction de l’impôt confiscatoire à la rescousse des contribuables martyrisés (2e volet)

L’interdiction de l’impôt confiscatoire à la rescousse des contribuables martyrisés

(2e volet)

Depuis 2011 le canton de Genève, s’est doté d’un bouclier fiscal qui permet dans certains cas de limiter la charge d’imposition devant être supportée par les contribuables. Comment cela fonctionne-t-il et quels sont les contribuables susceptibles d’être concernés.

Fondement du bouclier fiscal

Le terme de bouclier fiscal n’apparaît pas en tant que tel dans la loi fiscale genevoise puisque que la disposition y relative fait mention de « charge maximale ».

Toutefois lors des discussions quelquefois animées voire carrément polémiques qu’ont connu certains pays européens lorsqu’il s’est agi de limiter la charge fiscale de leurs contribuables, tout à chacun a été imprégné du vocable « bouclier fiscal ».

D’ailleurs depuis l’entrée en vigueur de l’article traitant de la charge maximale, les bordereaux émis par l’administration fiscale genevoise font mention de « réduction cantonale (respectivement communale) liée au bouclier fiscal ».

Quoiqu’il en soit au-delà de cet aspect purement sémantique le principe consiste en une limitation d’une charge globale fiscale qui pourrait devenir insupportable. Le texte genevois stipule que « pour les contribuables domiciliés en Suisse, les impôts sur la fortune et sur le revenu -centimes additionnels cantonaux et communaux compris- ne peuvent excéder au total 60% du revenu net imposable. Toutefois pour ce calcul le rendement net de la fortune est fixé au moins à 1% de la fortune nette« .

Fonctionnement du bouclier fiscal

Sachant, comme on l’a vu précédemment, que ce n’est jamais l’imposition au titre du revenu qui peut conduire à la mise en œuvre d’une limitation fiscale liée à la notion de charge maximale et/ ou à la notion d’imposition confiscatoire, mais bien le cumul avec une imposition de la fortune, il s’imposait de prendre pour exemple didactique un cas où le revenu taxable conditionnait un impôt nul ou insignifiant.

Ainsi il convenait de fixer la situation du contribuable hors les revenus liés à la fortune, puisque cette dernière était l’un des éléments variables.

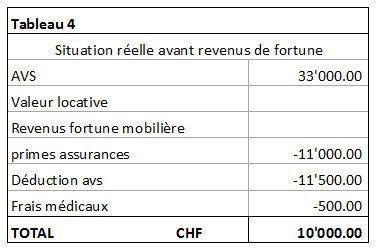

Le tableau 4 montre la situation de base, à savoir un couple de contribuable disposant de rentes AVS à concurrence de CHF 33’000.- et devant faire face à des charges d’assurances maladie (déductibles) de CHF 11’000.- et des frais médicaux (déductibles) de CHF 500.-.

Compte tenu de la déduction sociale « AVS » ce couple présente un revenu taxable de CHF 10’000.- AVANT la prise en compte des revenus de fortune.

Le calcul du bouclier fiscal repose sur divers critères, dont notamment le montant de la fortune et les revenus de celle-ci.

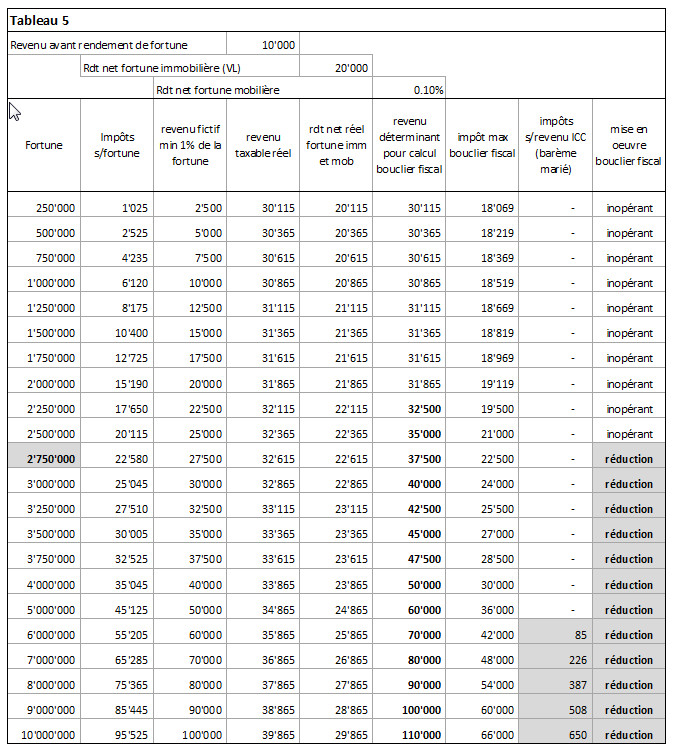

Le tableau 5 montre schématiquement le mécanisme du bouclier fiscal dans lequel la fortune taxable varie entre CHF 250’000.- et CHF 10’000’000.- étant précisé que le montant de la fortune est constitué de CHF 300’000.- de fortune immobilière (immeuble acquis pour une valeur de CHF 500’000.- sous déduction de 40% d’abattement) diminué de la déduction sociale pour un couple marié ( CHF 165’678.- arrondi à 165’000.-) et du montant (variable) de la fortune mobilière (comptes bancaires, etc).

Le revenu net taxable de la fortune immobilière s’élève à CHF 20’000.- (soit la valeur locative sous déduction des frais immobiliers) et le rendement net de frais taxable des avoirs bancaires est fixé à 0.1%.

Le tableau 5 permet de constater que :

- le revenu net taxable de la fortune varie entre CHF 20’115.- et CHF 29’865.-

- l’impôt sur le revenu est nul ou quasi nul

- l’impôt sur la fortune varie entre CHF 1’025.- et CHF 95’525.-

- le revenu taxable réel varie entre CHF 30’115.- et CHF 39’865.-

- le revenu déterminant pour le bouclier fiscal varie quant à lui de CHF 30’115.- à CHF 110’000.-

- le bouclier fiscal est inopérant jusqu’à une fortune de CHF 2’750 000.-

- la réduction de l’impôt sur la fortune due au bouclier fiscal varie entre CHF 80.- pour une fortune de CHF 2’750’000.- et CHF 29’525.- pour une fortune de CHF 10’000’000.-

Cet exemple montre clairement que plusieurs règles se télescopent lorsqu’il s’agit d’appréhender la notion de charge maximale concrétisée par le bouclier fiscal genevois.

Ainsi on constate que jusqu’à CHF 2’000’000.- de fortune, le revenu taxable réel est toujours supérieur au revenu déterminant pour le calcul du bouclier fiscal.

Par contre au-delà de CHF 2’000’000.- de fortune, le revenu « fictif » (minimum de 1% de la fortune) devient supérieur au rendement net réel et par conséquent on retient alors – pour le calcul de l’impôt maximum – le revenu déterminant pour le bouclier fiscal en lieu et place du revenu taxable réel.

Que le fait de retenir le revenu déterminant pour le bouclier fiscal en lieu et place du revenu taxable réel est un retardateur de la mise en œuvre d’une réduction d’impôt.

En effet, dans notre exemple, si tel n’avait pas été le cas, la réduction d’impôt se serait produite dès CHF 2’500’000.- de fortune (60% du revenu réel taxable de CHF 32’365 étant supérieur au montant de l’impôt sur la fortune de CHF 20’115.-).

Limites du bouclier fiscal

Outre le fait que le bouclier fiscal ne concerne que les contribuables domiciliés en Suisse, l’on relèvera ses autres limites.

Dans notre exemple du tableau 5 on constate que le bouclier fiscal est inopérant pour les contribuables disposant d’une fortune inférieure à CHF 2’750’000.-.

A cet égard il en serait de même si notre couple de contribuable n’avait aucun revenu de fortune (immobilière et mobilière). Le revenu taxable réel de CHF 10’000.- étant toujours remplacé par le revenu déterminant pour le calcul du bouclier fiscal (soit CHF 10’000.- plus 1% de la fortune) ; ce n’est effectivement qu’à partir de CHF 2’750’000.- de fortune taxable que le 60% de CHF 10’000.- plus 1% de la fortune excédera l’impôt sur la fortune !

En conclusion, l’effet du bouclier fiscal est inopérant (sauf cas exceptionnels où les revenus avant rendement de fortune sont négatifs) pour quasiment tous les contribuables disposant d’une fortune inférieure à CHF 2’750’000.- nonobstant que plus de CHF 20’000.- de charge fiscale sur la fortune puisse s’avérer d’ores et déjà « confiscatoire ».

(Dans la suite de cette chronique, il sera question du garde-fou de l’interdiction de l’imposition confiscatoire)

Publiée le 05 mai 2014

***

Par Maître Michel LAMBELET Avocat – Expert en fiscalité.

Tout l’immobilier ; « La Chronique de l’AGEDEC ». (Association Genevoise pour la Défense du Contribuable), association créée en 2005 dont les membres fondateurs ont été Monsieur et Madame LARPIN ainsi que Me LAMBELET. Formulaire d’adhésion en ligne:

WWW.AGEDEC.CH