L’interdiction de l’impôt confiscatoire à la rescousse des contribuables martyrisés

L’interdiction de l’impôt confiscatoire à la rescousse des contribuables martyrisés

Nombre de contribuables, souvent retraités, ont le sentiment d’être spoliés par une imposition outrancière mais demeurent inactifs devant ce qu’ils considèrent comme une fatalité.

Si les législations cantonales leurs sont d’aucune aide, la Constitution suisse viendra à leur secours.

Rappel de l’environnement fiscal

Le fédéralisme suisse instaure une répartition des tâches entre les Cantons et la Confédération. Un des bastions de la souveraineté cantonale réside dans la fiscalité, laissant la possibilité pour chacun des 26 Cantons de fixer ses taux d’imposition à sa guise. Cette marge de manœuvre est à l’origine de très grandes disparités entre Cantons, concurrence fiscale (ou absence de rigueur budgétaire) oblige !

Un impôt sur le revenu est prélevé par les Cantons (26 barèmes différents !) et par la Confédération qui connait un seul barème pour toute la Suisse avec une limitation constitutionnelle du taux maximal de 11,5% pour les personnes physiques.

L’impôt sur la fortune des personnes physiques n’existe pas au niveau fédéral; il est prélevé dans tous les cantons (26 barèmes différents !).

Diversités des taux

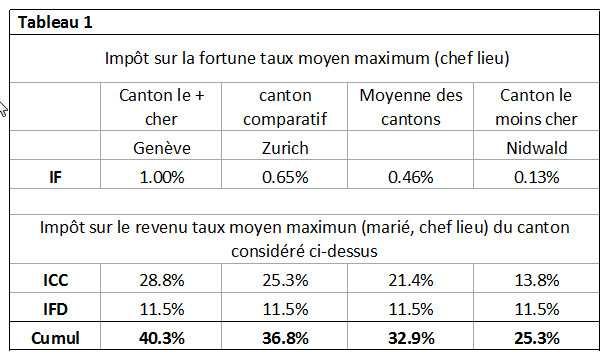

Avant d’aborder la thématique de la limitation de la charge fiscale, il convient d’appréhender les taux des divers impôts en jeu, puis leur impact.

Pour cela on s’attachera au taux d’imposition moyen (rapport de l’impôt divisé par l’assiette fiscale exprimé en %), dès lors que les taux marginaux ne sont guère utiles en matière de limitation d’imposition « confiscatoire ».

Par exemple vis-à-vis d’un genevois, un schwyzois (chef-lieu) dans la même situation paye en effet 6x moins d’impôt sur la fortune mais jusqu’à 10x moins si sa résidence se trouve dans la commune de Wollerau, la plus « tax friendly » de Suisse !

Il sied de rappeler que ces taux sont afférents aux chefs-lieux cantonaux, mais que les écarts de taxation peuvent être encore plus importants si l’on tient compte des communes de résidences des contribuables.La moyenne d’imposition de la fortune se situe à moins de ½ pourcent ; Genève caracole quant à lui en tête avec un taux annuel d’imposition de 1% soit 8 fois plus que Nidwald et plus du double de la moyenne suisse.Le tableau 1 nous montre l’extrême diversité des taux d’imposition de la fortune tels que pratiqués par les cantons suisses.

Limitation des impôts

Considérant qu’au fil du temps les taux d’imposition n’ont eu de cesse d’augmenter il convenait de contenir par des normes généralisées la voracité des cantons confinant parfois à de la boulimie fiscale.

Cela afin d’éviter qu’un contribuable ne paie en définitive des sommes d’impôts excessives par rapport à ses revenus suite au cumul des différents impôts dont il devait s’acquitter.

Les assiettes fiscales (montants sur lesquels on applique les taux d’imposition) étant différentes pour le calcul des impôts sur le revenu et sur la fortune, l’incidence d’un taux « minime » sur la fortune peut entrainer une incidence colossale sur le montant total d’impôt dû par le contribuable.

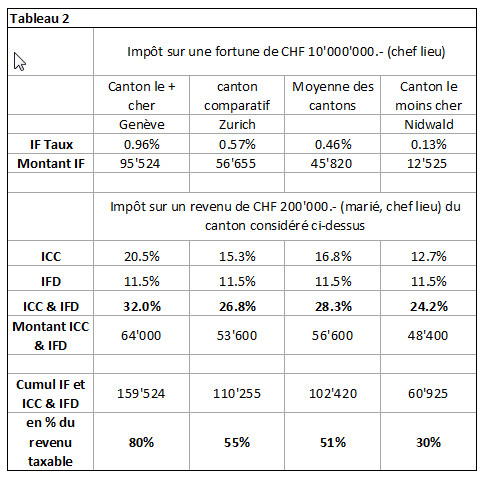

Le tableau 2 basé sur un revenu taxable de CHF 200’000.- fait apparaître des taux d’imposition pour le revenu se situant entre 24% et 32%.

Le taux de Genève est ainsi 8 points plus élevé que Nidwald (soit 33% d’impôts de plus sur le revenu).

Mais si l’on considère également la facture des impôts sur une fortune de 10 millions, les taux d’imposition cumulés se situent alors entre 30% et 80%.

Le taux de Genève devient de 50 points plus élevé que Nidwald (soit 166% d’impôts de plus).

D’ores et déjà on peut légitiment penser que payer 80% de son revenu au titre des impôts sur le revenu et la fortune est excessif.

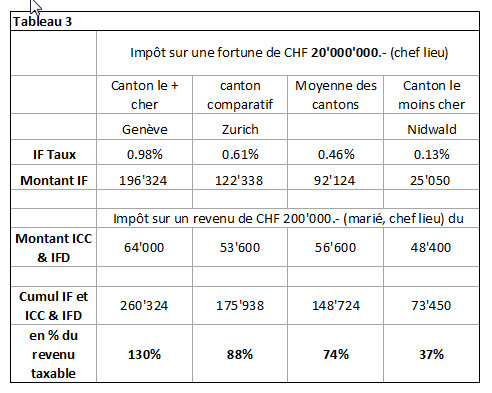

Mais le tableau 3 montre que l’excès d’imposition n’est plus réservé au canton de Genève, mais que cela touche nombre d’autres cantons puisque la moyenne d’imposition des cantons affiche un taux de 74% !

Ainsi, on constate qu’à impôt sur le revenu égal mais pour une fortune doublée, la facture fiscale (en % du revenu taxable) passera de 30% à 37% à Nidwald, de 55% à 88% à Zürich et de 80% à 130% à Genève.

Dès lors, l’on peut constater à ce stade :

- que même si les taux moyens maximaux d’imposition sur le revenu sont sujets à de grandes fluctuations entre cantons (du simple au double cf tableau 1) ils ne dépassent jamais le seuil « d’insupportabilité », à savoir une imposition devenant confiscatoire (l’impôt s’attaque au noyau essentiel de la propriété privée).

- seule une imposition de la fortune corolairement aux revenus peut conduire à une imposition objectivement outrancière

- les cantons taxant modérément la fortune de leurs citoyens ne pourront jamais ou très rarement en arriver à une imposition confiscatoire !

- Plus le taux d’imposition de la fortune est élevé, plus le risque d’une imposition confiscatoire peut survenir

- Genève champion toutes catégories de l’imposition de la fortune, est le principal candidat à une surimposition de ses citoyens.

Deux grandes motivations ont poussé les cantons à forte fiscalité à instaurer des boucliers fiscaux : éviter un trop grand nombre d’imposition confiscatoire, d’une part et rester compétitifs par rapport aux cantons à faible fiscalité et/ou aux cantons ayant déjà introduit un bouclier fiscal, d’autre part.

Bouclier fiscal genevois

De façon résumée le bouclier fiscal genevois plafonne les impôts cantonaux et communaux sur le revenu et sur la fortune à 60% du revenu net taxable.

Le revenu taxable étant réadapté pour le calcul de la limitation à 60% lorsque le revenu net dégagé par la fortune n’atteint pas 1%.

Genève considère donc comme excessive une imposition dépassant les 71,5% du revenu du contribuable (60% d’impôts cantonaux et communaux sur la fortune et le revenu plus 11,5% d’impôt fédéral sur le revenu)

(Dans la suite de cette chronique, il sera question du fonctionnement du bouclier fiscal, de ses limites et du garde-fou de l’interdiction de l’imposition confiscatoire)

Publié le 14 avril 2014

***

Par Maître Michel LAMBELET Avocat – expert en fiscalité.

Tout l’immobilier, la Chronique de l’AGEDEC, (Association Genevoise pour la Défense du Contribuable), association créée en 2005 dont les membres fondateurs ont été Monsieur et Madame LARPIN ainsi que Me LAMBELET. Formulaire d’adhésion en ligne sur :