L’infamie des taux marginaux !

Après avoir montré le tour de passe-passe lié au premier élément constituant la base des barèmes d’imposition genevois (Tout l’immobilier du 6 octobre 2008), la présente chronique aborde le deuxième élément, à savoir la variation des taux d’imposition contenus dans la loi genevoise.

Afin de mieux cerner la notion de variation des taux marginaux, l’on peut comparer ce mécanisme au tarif d’un parking.

La variation des taux marginaux correspond aux prix (variables) de chaque unité de temps facturée lorsqu’une personne parque son véhicule plusieurs heures.

La première heure facturée du parking fédéral coûte au contribuable-automobiliste CHF 1.- alors qu’il lui en coût plus de CHF 18.- lorsqu’il parque son véhicule dans le parking genevois !

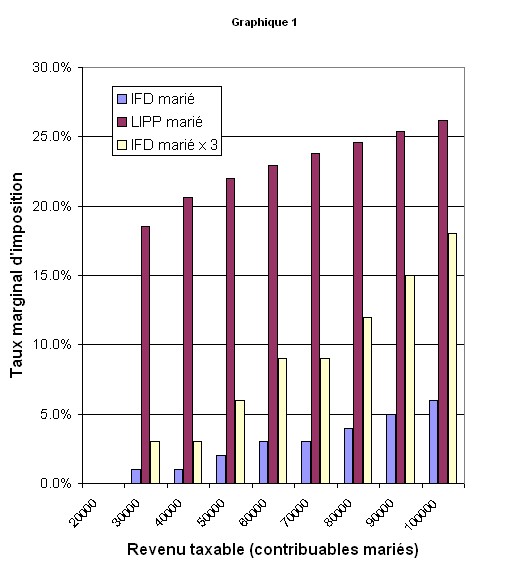

Cela est montré par le graphique 1, où l’on constate que si tous les automobilistes ont la première période gratuite (CHF 20’000.- de revenu taxable), lorsqu’ils dépassent le temps de cette première période, le coût marginal devient pour un revenu taxable de CHF 30’000.-, CHF 50’000.- et CHF 100’000.-, respectivement de 1%, 2% et 6% au niveau fédéral, mais de 18,5%, 22% et 26% au niveau cantonal.

Taux marginaux excessifs

Que l’on considère que les hauts revenus doivent être taxés plus lourdement que les bas revenus, cela peut se comprendre. Toutefois, des taux d’imposition très élevés, qui frappent les premiers revenus taxables, apparaissent alors comme prohibitifs, ce qui n’est pas acceptable.

Ainsi, par comparaison, au niveau fédéral les taux d’imposition fluctuent entre 0 et 11,5% et à Genève, entre 0 et 34%. (L’on notera au passage que dans les cantons «bon marché» les taux fluctuent entre 0 et 12%…)

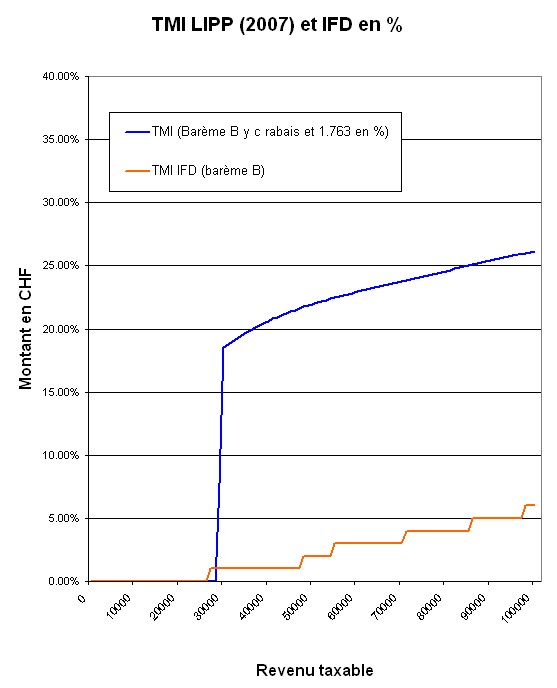

Le graphique 2 montre qu’un contribuable marié disposant d’un revenu passant de CHF 29’000.- à CHF 30’000.- voit ses CHF 1’000.- supplémentaires faire l’objet d’un impôt de 1% au niveau fédéral (soit CHF 10.- d’impôt), alors qu’ils font l’objet de 18,5% au niveau cantonal (soit CHF 185.-).

Si son revenu augmente, l’on constate que selon différents paliers et jusqu’à CHF 100’000.-, son impôt fédéral variera entre 1% et 6%, soit une moyenne de quelque 3,5%. En revanche à Genève, son imposition variera entre 18,5% et 26%, soit en moyenne quelque 22%.

La progressivité mise à néant par les genevois

La progressivité d’un impôt peut se percevoir au travers de la pente d’imposition.

En effet, plus vite l’on veut attendre le taux maximum d’impôt, plus vite l’on fait varier à la hausse les taux marginaux d’imposition de chacune des tranches.

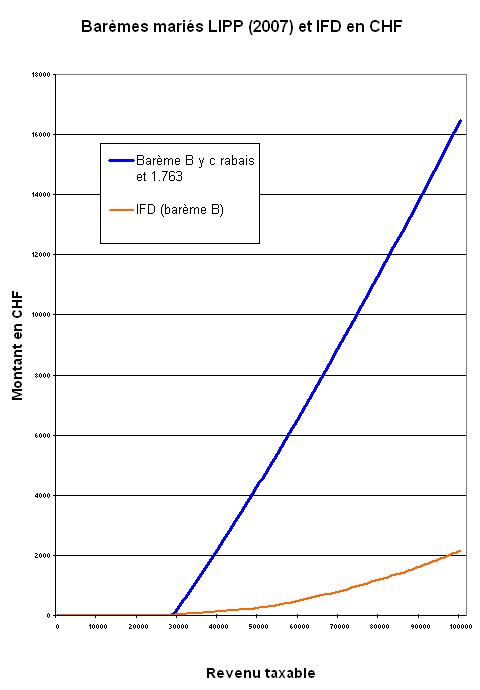

Le graphique 3 montre la pente de l’impôt fédéral par rapport à la pente de l’impôt cantonal, et l’on constate immédiatement le caractère abrupte de la courbe genevoise.

Comment la progressivité est mise à néant à Genève ?

Cela tient aux considérations suivantes:

- au niveau fédéral, l’on part d’un premier taux d’imposition marginal de 1% pour tendre à une imposition maximale à 11,5%, en d’autres termes le plus petit taux correspond à 11 fois moins que le plus fort.

- à Genève, le premier taux marginal est de 18,5% pour tendre au taux maximum de 34%, cela revient à dire que le premier taux correspond même pas à la moitié du taux maximum.

- sachant qu’à Genève, le taux maximal de quelque 34% correspond à 3 fois le taux maximal de l’imposition fédérale, l’on peut – à titre de comparaison – multiplier par 3 les taux marginaux progressifs de l’impôt fédéral pour déterminer si Genève conserve une certaine progressivité. La graphique 1 illustre que par le choix de son barème d’imposition, Genève a choisi une méthode extraordinairement coûteuse pour les bas revenus.

C’est ainsi qu’on a annihilé une réelle progressivité à Genève en taxant très lourdement les contribuables dès leur premier franc taxable.

L’on rappellera que le premier taux marginal appliqué à Genève de 18,5% pour les contribuables mariés est supérieur au taux d’imposition des millionnaires dans plus de 20% des cantons suisses !

Publié le 20 octobre 2008