L’interdiction de l’impôt confiscatoire à la rescousse des contribuables martyrisés (3ème partie)

L’interdiction de l’impôt confiscatoire à la rescousse des contribuables martyrisés

(3ème partie)

Un contribuable outrancièrement imposé peut-il invoquer l’interdiction d’une imposition confiscatoire, notamment lorsqu’il ne bénéficie pas d’une réduction de son imposition par application du bouclier fiscal ?

Il s’agit donc de déterminer dans quelles situations et à quelles conditions l’interdiction d’une imposition confiscatoire peut venir en aide au contribuable.

Le garde-fou de l’interdiction de l’imposition confiscatoire

La garantie de la propriété est un principe constitutionnel s’appliquant à l’ensemble du paysage juridique suisse. Partant, il trouve aussi application en droit fiscal sous l’appellation « interdiction de l’imposition confiscatoire ».

L’application de ce concept s’est développée au travers de la jurisprudence du Tribunal fédéral pour aboutir à la protection du noyau essentiel de la propriété privée (« La garantie de la propriété vise à sauvegarder la propriété en tant qu’institution de notre ordre juridique. Le législateur ne doit donc pas adopter une norme qui supprime cette institution juridique, la vide de sa substance ou porte atteinte à son noyau intangible ».

Pour juger en Suisse de l’effet confiscatoire d’une imposition, il faut : « un impôt provoquant une atteinte spécialement grave à la fortune du contribuable, épuisant largement la substance de l’objet imposable ou empêchant sa reconstitution » et pour cela il faut en outre examiner la charge que représente l’imposition sur une assez longue période.

Dès lors, le noyau de la propriété ne saurait être touché si, seulement pendant une courte période ou exceptionnellement, le revenu à disposition ne suffit pas de s’acquitter de l’impôt sans entamer la fortune.

Distinction entre le bouclier fiscal et la notion d’imposition confiscatoire

Certes le bouclier fiscal s’inscrit dans la ligne de pensée de la lutte contre une imposition confiscatoire lorsqu’il limite le cumul des différents impôts, par contre les tribunaux notamment genevois appliquaient le principe de l’interdiction de l’imposition confiscatoire avant même l’entrée en vigueur du bouclier fiscal (survenue le 1er janvier 2011).

Le bouclier fiscal résulte d’un calcul mathématique annuel basé sur le revenu taxable devant comprendre au titre de revenu net de la fortune à tout le moins 1% de rendement.

L’imposition confiscatoire se détermine sur l’atteinte à la fortune constatée sur une longue période, sans qu’il ne soit question d’un rendement minimum de la fortune.

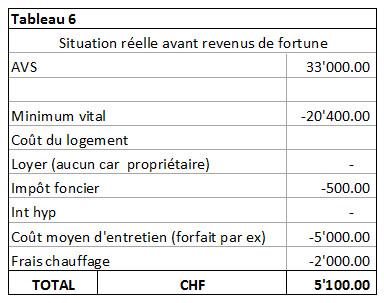

Pour illustrer cette distinction l’on reprendra l’exemple précédemment décrit dans le tableau 4 mais en tenant compte des coûts financiers et non pas des déductions fiscales.

La déduction du minimum vital a été définie au regard des normes définissant le revenu insaisissable minimal qui correspond au montant de base absolument indispensable devant être exclu de toute saisie.

Par ailleurs les normes d’insaisissabilité ajoutent au montant de base des suppléments tels que le loyer et dans le cas d’un propriétaire d’un immeuble qu’il occupe, les charges immobilières y relatives, à savoir les intérêts hypothécaires, les taxes, les coûts (moyens) d’entretien et les frais de chauffage.

Ensuite il faut procéder à une évaluation des possibilités pour le contribuable de s’acquitter de l’impôt sans être obligé d’entamer sa fortune, sauf à devoir considérer alors l’impôt comme confiscatoire.

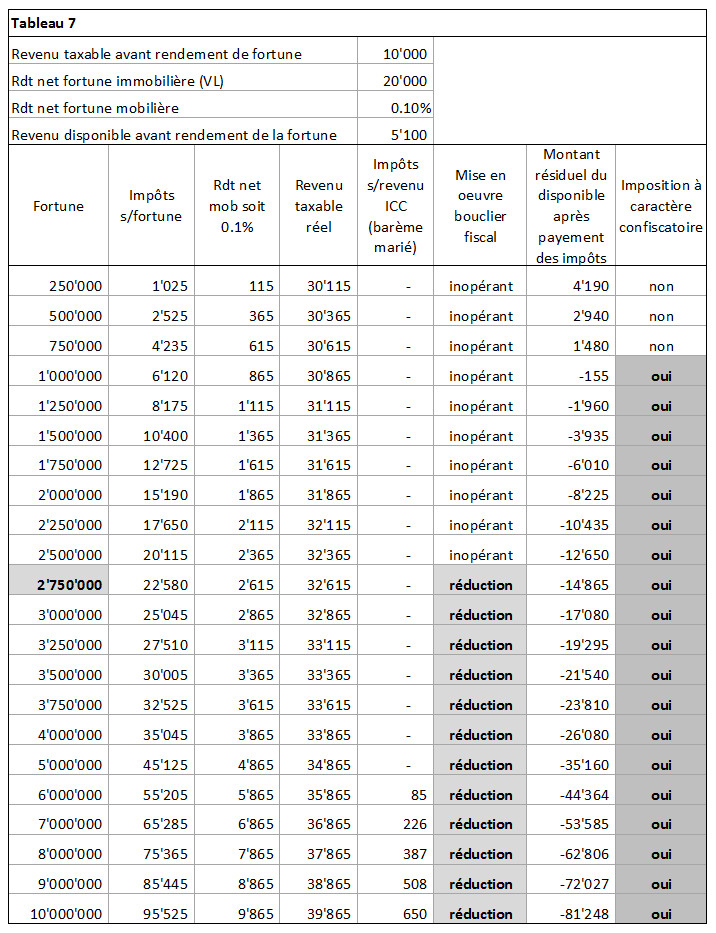

Le tableau 7 reprend les données du tableau 5 en lui rajoutant la problématique de l’imposition confiscatoire.

Ainsi l’on compare le revenu disponible du tableau 6 soit CHF 5’100.- avec les impôts dus compte tenu du rajout des revenus de la fortune ; à l’exclusion de la valeur locative théorique qui ne saurait interférer dans la détermination d’une éventuelle imposition confiscatoire.

Le tableau 7 montre que dans notre cas de figure l’imposition serait confiscatoire dès que la fortune taxable excèderait CHF 750’000.-, alors que le bouclier fiscal ne devenait opérant qu’à partir de CHF 2’750’000.-.

Conclusion

Certes chaque cas de figure doit être analysé pour lui-même, cependant il est important que les contribuables soient conscients que, face à une imposition qu’il jugerait outrancière ou insupportable, leur imposition globale au titre du revenu et de la fortune peut être réduite soit par l’application de la règle « mathématique » du bouclier fiscal ou/et par la règle d’une imposition à caractère confiscatoire si l’atteinte à leur patrimoine peut être qualifiée de durable.

Au surplus si la pérennité du bouclier fiscal genevois venait à être remise en question il demeurerait de toute façon la limitation liée à l’interdiction d’une imposition confiscatoire.

Publiée le 26 mai 2014

***

Par Maître Michel LAMBELET Avocat – expert en fiscalité.

Tout l’immobilier ; « La Chronique de l’AGEDEC ». (Association Genevoise pour la Défense du Contribuable), association créée en 2005 dont les membres fondateurs ont été Monsieur et Madame LARPIN ainsi que Me LAMBELET. – Formulaire d’adhésion en ligne WWW.AGEDEC.CH